-

e-affacturage

-

Actualités

-

zone euro

Zone euro : le risque de « credit crunch »

Dans la zone euro le risque de « credit crunch » (pénurie des crédits) était réel pour l’année 2012, comme il l’a été tout au long de l’année 2011.

Mise à jour : 16/11/2020

Injection massive de crédit pour limiter le resserement du crédit

Les encours de crédit accordés massivement par la BCE aux banques européennes jusqu'en 2018 ont accru fortement la masse des liquidités disponibles pour les Etats comme pour les entreprises, ce qui a supprimé le risque de « credit crunch ».

Cette injection massive de crédit dans l’économie n’est normalement pas le rôle de la BCE, mais les successions de crises financières, notamment des pays du sud qui n’arrivaient plus à financer leurs budgets étatiques, ont conduit la BCE à intervenir dans le financement des Etats.

Financement des Etats

Cette intervention de la BCE sur le financement des Etats est indirecte, puisque la BCE ne rachète que des dettes secondaires sur les marchés financiers, elle laisse donc le marché primaire des dettes des Etats aux financeurs habituels des Etats, c’est-à-dire les banques, les fonds de pensions, etc …

Avec les politiques d’assouplissement monétaire (quantitative easing) les flux financiers ont considérablement augmenté en zone euros, et éloignent fortement tout risque de « credit crunch » et tout risque de tension sur le marché obligataire.

Les montants monétaires engagés depuis ces dernières années par la BCE sont immenses, puisqu’en 2019 le bilan de la BCE s’élevait à un peu moins de 4 700 milliards d’euros, alors qu’en 2000 au moment de la création de l’euros le bilan de la BCE était très peu élevé.

Les taux pratiqués par la BCE

Autre facteur qui concours à la réduction des risques de financement des Etats de la zone euros, ce sont les taux pratiqués par la BCE, qui sont proche de zéro actuellement contre 4.25% en 200 et 4.75% en 2001.

Ces deux facteurs, des taux très bas et des liquidités abondantes, font que le financement des Etats n’est plus un sujet à problème, cela tant que la BCE maintiendra sa politique monétaire la plus accommodante.

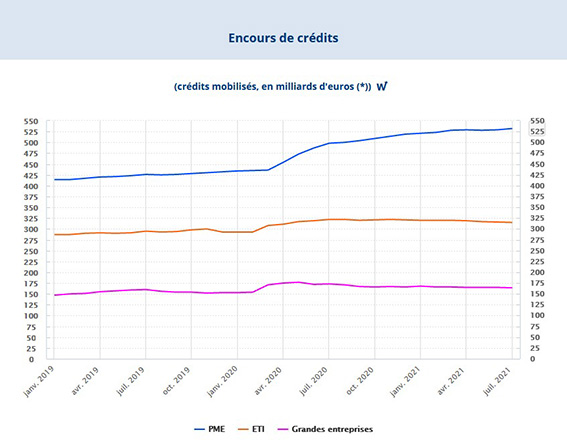

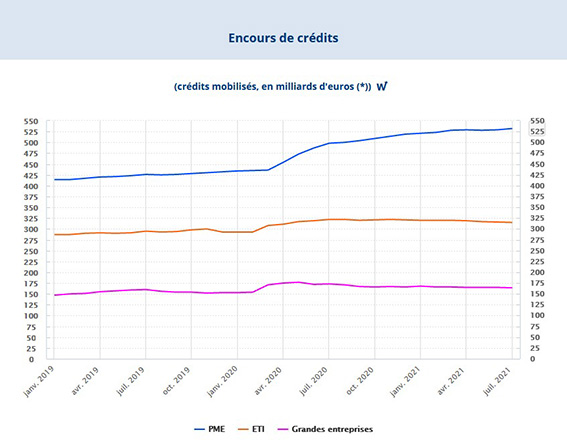

En avril 2020, on observe selon les données publiés par la Banque de France, une très forte hausse de la demande de crédit, avec des taux de crédits très bas, entre1,3 et 1,45 %. La facilitation de l'accès au crédit éloigne pour le moment les risques de crédit crunch.

Le surendettement de la zone euro

Le risque des dettes souveraines continue à empoisonner l’activité économique de la zone euro qui ne voit pas comment le surmonter. La zone euro va devoir apprendre à vivre avec ce surendettement étatique qui bloque toute relance par la dépense publique, ce qui par le passé était une solution de recours en temps de crise.

Le pendant de toute politique monétaire très accommodante est un gonflement de l’endettement des Etats. Avec les crises précédentes plus celle du

Covid-19

, la dette des Etats n’en finit plus de gonfler, pour la France c’est aussi le cas avec une dette qui dépasse les 120% du PIB contre moins de 100% en 2017.

Tout cela concours à faire perdurer un climat morose pour les entreprises notamment dans leur recherche de financement.

![]()

![]()

![]()